发布时间:2020-04-13所属分类:经济论文浏览:1次

摘 要: 摘要:利用主成分分析法筛选出7个维度变量构建我国系统性金融风险综合指数,以熵值法确定各维度权重,发现系统性金融风险综合指数能够较好地刻画2007年以来我国系统性金融风险的形势。通过构建带随机波动的时变参数向量自回归模型,考察系统性金融风险指数与

摘要:利用主成分分析法筛选出7个维度变量构建我国系统性金融风险综合指数,以熵值法确定各维度权重,发现系统性金融风险综合指数能够较好地刻画2007年以来我国系统性金融风险的形势。通过构建带随机波动的时变参数向量自回归模型,考察系统性金融风险指数与股票市场、债券市场、外汇市场间的时变脉冲响应关系,发现系统性金融风险的脉冲响应在不同领先间隔期内都呈显著增加且为正效应;在不同时间节点上,系统性金融风险对股票市场和债券市场正向冲击的脉冲响应短期大、长期收敛,对汇率负向冲击的脉冲响应程度大。金融监管部门应建立统一的金融市场实时监测体系,及时防范并化解金融市场的风险冲击。

关键词:系统性金融风险;金融市场;时变脉冲响应;TVP-VAR-SV

随着金融市场的发展和全球化进程的加快,各种金融产品创新层出不穷,银行、保险、信托等金融机构通过各种合作以及积极的产品创新产生密切的关联,加上混业经营下互联网金融的迅速崛起,我国金融市场互相渗透和融合越来越明显,与全球经济的关系也越来越紧密和复杂。然而由于信息不对称、杠杆叠加、监管漏洞、金融部门关联度高、金融体系脆弱等问题的存在,部分金融机构的风险可能会在金融体系中迅速聚集和扩散,演变为系统性金融风险,威胁我国金融安全。

据Wind数据统计,2018年我国股权质押到期规模达到8000多亿元,非金融企业违约事件不断,违约金额多达1100多亿,新增融资近80%投入到房地产部门,住户部门的杠杆率不断提高。虽然我国汇率水平一直相对稳定,外汇储备规模也一直保持在3万亿以上,但随着中美贸易摩擦加剧,外部市场冲击不断,重点领域的“灰犀牛”风险、高杠杆、信用风险等无疑对我国经济社会的稳定产生严重影响,并可能引发系统性金融风险。研究我国金融市场系统性风险以及系统性风险波动与各个市场波动之间的动态关系,有利于我们对金融市场风险有更加全面的认识,有助于我们预防和预警系统性金融风险。

一、文献综述

系统性金融风险具有潜在性、负外部性、内生性和传染性等特点,它与金融机构的脆弱性、信息不对称、过度创新、缺乏监管等问题密切相关。Cokett(1996)认为能够影响到整个金融体系甚至带来整个经济体系全局性灾难的风险为系统性金融风险。Kaufman(1999)从风险传染的角度指出,系统性金融风险可描述为一个事件影响一系列机构和市场的可能性。DeBandtandHattman(2000)则认为系统性风险具有给实体经济带来严重负外部性冲击的特性,一般会导致经济损失、增加金融体系的不确定性。

现行的系统性金融风险度量的方法可分为指标法和模型法,其中指标法采用宏观的视角并基于宏观数据来研究金融体系整体的风险水平,例如概率模型法(FrankelandRose,1996)、信号法(Kaminskyetal.,1998)、综合指数法等。Illing&Liu(2007)根据加拿大金融市场的日数据最早构造出金融压力指数(FSI),之后其他学者陆续针对不同国家的金融市场构建多种金融压力指数。如Balakrishnanetal(2011)采用相同的权重构建了新兴国家的金融压力指数;Grimaldi(2010)选取了16个金融样本构建欧洲1999—2009年间的金融压力指数;Giglioetal.(2016)从多个广泛应用的系统性风险指标中提取公共部分来度量整体的系统性风险,并通过主成分分析构建系统性金融风险综合指标。国内也有较多的相关研究,如赖娟(2011)从风险利差、股市波动、利率以及外汇市场四个角度来构建我国系统性金融风险综合指数;而方意等(2012)则从资产规模、杠杆率以及编辑期望损失来分析和度量我国系统性金融风险,并发现它们之间的正相关关系。林琳等(2013)将影子银行体系纳入系统性风险压力指数,并通过实证研究表明银行业和影子银行对系统性金融风险压力指数有直接影响。陶玲和朱迎(2016)基于综合指数法从我国7个金融相关市场选取指标,运用主成分法构建我国系统性风险综合指数。

模型法则从微观的角度基于金融市场数据研究系统性金融风险,如Allenetal(2012)采用广义帕累托分布和非参数估计等方法构建金融与房地产行业的截面尾部风险指标,测度金融行业的巨灾风险。Kellyetal(2014)试图构建金融市场的整体尾部风险指数,研究该指数对资本市场和宏观经济活动的影响。严伟祥等(2017)构建DCC-GARCH模型,研究银行、保险、证券、信托和金融期货行业的动态相关性,通过CoVaR方法分析单个行业风险对其他行业的溢出影响,并得到金融行业间的风险溢出效应较为明显的结论。杨子晖(2018a)通过模拟我国177家银行面临外生冲击时的预期损失,发现传染性风险在我国系统性金融风险呈逐年增加趋势,并指出股份制商业银行是主要诱发者。杨子晖等人(2018b)运用“有向无环图技术方法”和网络拓扑分析方法,从网络关联的角度分析全球系统性金融风险的动态演化。

金融市场跌宕起伏、外部冲击不断,极有可能存在结构性冲击,因此在度量系统性金融风险的同时,可运用时变参数向量自回归(TVP-VAR-SV)模型进行补充分析。相较于传统的VAR模型,TVP-VAR-SV模型的参数随着冲击的变动和相关影响机制的变动而变动,通过时变参数捕捉到每个时点的脉冲响应,进而刻画各个变量之间的动态作用关系。Cogleyetal.(2005)基于Sims(1998)提出的向量自回归(VAR)模型引入时变方差,同样基于Sims(1998),Primiceri(2005)进一步将系数、方差和协方差设置为时变的,提出了TVP-VAR模型。Nakajimaetal.(2011)通过带随机波动的时变参数向量自回归模型(TVP-VAR-SV)分析了日本宏观经济与货币政策的动态关系,并对比该模型与常数系数VAR模型的估计结果,发现TVP-VAR-SV模型的拟合效果优于VAR模型。D’Agostinoetal.(2013)将TVP-VAR模型应用于实时预测宏观经济变量,并将结果与VAR等模型进行对比验证模型中考虑经济结构性变化的必要性。郑燕等(2018)基于TVP-VAR模型对2001-2007年间的国际原油和我国粮食价格进行动态冲击效应研究,发现它们之间存在非常明显的时变性特征关系。与传统VAR模型相比,TVP-VAR-SV模型能够更好地捕捉经济系统的变化。

综上所述,本文主要有两个目标:一是用系统性风险指数刻画我国系统性风险;二是采用TVP-VAR-SV模型分析系统性风险指数波动与三个金融子市场波动的动态相关关系。具体的研究分为两个步骤:首先结合我国资本市场的现状和特点构建系统性风险综合指数,运用2007—2018年的数据对“新常态”的金融市场系统性进行实证分析;其次结合TVP-VAR模型研究股票市场、债券市场以及外汇市场对系统性风险指数的脉冲响应,进而研究三个金融子市场与系统性风险的动态波动之间的关系。

二、模型设立方法

(一)综合指数模型设定

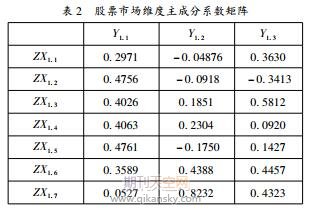

加拿大经济学家IllingMark和LiuYing最早提出综合指数法。与发达国家的金融市场相比,我国金融市场起步较晚,金融发展和金融监管不完善,因此将金融市场视为一个相互影响关联的整体,运用综合指数法,从而尽可能多的涵盖金融风险指标和信息。结合我国金融体系现状、系统性金融风险形成的原因、传导机制以及数据的可获得性等特征,本文从股票市场维度、金融机构维度、债券市场维度、货币市场维度、外汇市场维度、房地产市场维度以及工业企业部门维度共7个维度选取近70多组样本数据,构建系统性金融风险指数。

相关知识推荐:金融论文发表的核心期刊投稿指导

(二)基于TVP-VAR模型的时变冲击分析

1.数据选取说明

为了识别出股票市场、债券市场以及外汇市场与系统性综合指数的动态冲击关系,选取沪深300指数(stock)、中证债券指数(bond)、人民币兑美元汇率(ex)、系统性风险综合指数(cisr)作为变量进行TVP-VAR-SV实证分析。由于TVP-VAR-SV具有时变特性,本文不一一列举不同时期的估计结果。结合等间距脉冲响应函数和时点脉冲响应函数深入讨论在样本期间内(2007年1月至2018年9月)系统性风险综合指数波动与股票市场、债券市场、外汇市场波动的动态影响机制。

2.MCMC抽样收敛性诊断

根据最大似然函数法,本文最终确定VAR模型最优滞后阶数为3,并采用20000次蒙特卡洛(MCMC)模拟抽样,舍弃前2000次预烧值(burn-in)。表4显示:Geweke值表示在5%的显著性水平下,该模型没有拒绝参数收敛于后验分布的原假设,同时所有参数估计结果的低效因子都小于150,因此可以确认MCMC抽样有效。

图2给出了样本的自相关系数(上)、模拟路径(中)和模拟分布密度(下)。从自相关效果来看,自回归系数均迅速下降,显示了马尔可夫链的收敛。图2显示样本路径相对平稳,说明MCMC算法有效。系数的后验密度显示大部分时间方差来自随机波动

3.随机波动分析

可变随机方差是TVP-VAR-SV模型的一个重要特征,也是区别于其他VAR模型的一个重要特征,图3给出了4个变量的路径(见图3上)和结构冲击的后验随机波动率的走势图(见图3下)。

由图3可知,同一时点上各个变量的波动幅度具有较大的差异,系统性风险指数的随机波动率从2016年以来逐渐上升到高位,之后又逐渐下降。这说明经过一段时间各方的努力,我国系统性金融风险已经得到了一定程度的处置和缓释,总体上系统性金融风险处于稳定状态。

4.时变脉冲响应分析

TVP-VAR-SV模型在进行脉冲响应分析时,能够给出同期动态关系的脉冲响应分析和随时间变化的动态脉冲响应分析,也能集中关注某些特殊时刻的脉冲响应分析。

SCISSCIAHCI